KB국민은행은 최근 모바일 애플리케이션 ‘리브똑똑’에 탑재된 ‘메신저를 이용한 대화형 금융플랫폼’ 기술의 특허를 취득했다. 리브똑똑 앱에서는 인공지능(AI) 비서인 일명 ‘똑똑이’가 고객을 맞는다. 고객이 “내 펀드의 수익률 알려줘”라고 채팅 메시지를 보내거나 스마트폰에 대고 말하면 똑똑이가 이를 인식해 수익률 현황을 보여주는 식이다. 이것저것 메뉴를 누르지 않아도 계좌조회, 이체는 물론 대출 연장까지 가능하다.

이 서비스는 불과 1년 전까지 영업점에서 근무하던 평범한 은행원들의 머리에서 나왔다. ‘기존 앱이 너무 복잡한데’ ‘내가 원하는 서비스를 말하면 툭 튀어나오게 할 수 없을까’ 등 직원이 아이디어를 내면서 여기에 공감하는 동료들이 모였다. KB국민은행은 ‘에이스’란 명칭의 팀을 꾸려줬다.

‘리브똑똑’도 직원 8명이 모인 에이스에서 시작됐다. 스타트업과 협업해 핀테크 기능을 얹고 금융 당국에 서비스를 신고하는 일까지 직원들이 직접 했다. 리브똑똑 에이스를 이끈 송민철 KB국민은행 디지털전략부 차장은 17일 “요즘은 내가 은행원인지 스타트업 직원인지 헷갈릴 정도”라고 말했다.

이런 현상은 특정 은행에서만 벌어지는 게 아니다. 시중은행들은 ‘디지털 전환’을 전면에 내세우며 공격적으로 조직 구조를 뜯어고치고 있다. 핵심 인력을 디지털 전략파트에 속속 배치 중이다. 본점 건물 등에 핀테크 스타트업을 위한 사무실을 마련한 뒤 최신 기술을 ‘전수’받기도 한다. 시중은행의 한 임원은 “‘디지털 아니면 죽는다’라는 인식이 확산되고 있는 건 사실”이라고 전했다.

IBK기업은행은 최근 전 직원을 대상으로 ‘코딩 교육’을 의무화했다. 디지털 관련 부서에서 일하지 않는 직원들도 기본적인 디지털 역량을 갖춰야 한다는 취지다. 기업은행 관계자는 “영업이나 관리부서 직원들도 디지털 마인드를 갖춰야 ‘디지털 전환’에 성공할 수 있다는 것이 내부 분위기”라고 말했다.

은행과 스타트업의 협업 사례도 증가하고 있다. 특히 AI와 빅데이터 기술을 활용해 고객에게 투자상품 포트폴리오를 제공하는 로보어드바이저 분야에서 뜨거운 각축전을 벌이고 있다. KEB하나은행은 금융 AI 스타트업 크래프트테크놀로지스와 손잡고 로보어드바이저 서비스 ‘하이로보’를 선보였다. 신한은행과 우리은행도 각각 디셈버엔컴퍼니, 파운트와 협업해 로보어드바이저 서비스를 출시했다.

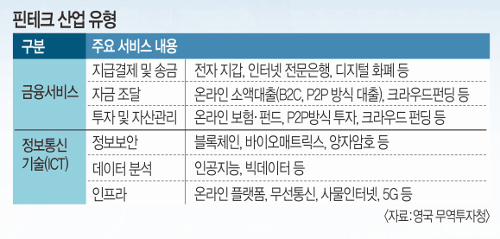

은행들이 디지털 전환에 사활을 거는 이유는 신생 핀테크 기업의 성장세가 눈부시기 때문이다. 시중은행 관계자는 “고객들이 ‘토스’나 ‘카카오페이’ 같은 간편송금 서비스가 편리하다는 얘기를 할 때마다 ‘우리 은행은 앞으로 어떻게 될까’ 하는 걱정이 든다”며 “노키아나 모토로라 같은 회사가 스마트폰 등장 이후 몰락했듯이, 기존 은행들도 현재에 안주하다가는 도태될 수 있다는 위기의식을 강하게 느낀다”고 말했다.

‘디지털 전환’에 팔을 걷어붙인 건 국내 은행뿐만이 아니다. 일본 미즈호은행은 소프트뱅크와 손잡고 지난해부터 AI를 활용한 대출상품을 판매하고 있다. 대출자의 소비유형, 채무변제 능력 등을 AI 알고리즘으로 검증해 신용도를 평가하는 방식이다. 미쓰비시도쿄UFJ은행도 정보기술(IT) 업체와 제휴해 ‘기업매출데이터’를 활용한 중소기업대출 시스템을 개발하고 있다.

그러나 은행들의 ‘디지털 전환’ 일변도를 우려하는 목소리도 적지 않다. 박창균 중앙대 경영학부 교수는 “은행들의 디지털 전환은 피할 수 없는 방향”이라면서도 “신용평가시스템 등이 충분히 마련되지 않은 상황에서 은행의 초점이 비대면 영업에만 집중되면 신용 리스크가 증가할 수 있고, 계량 자료가 부족한 자영업자 등은 대출에서 불이익을 받는 부작용이 생길 가능성이 있다”고 지적했다.

양민철 박재찬 기자 listen@kmib.co.kr