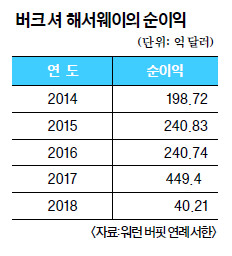

지난달 23일 공개된 워런 버핏(89) 버크셔 해서웨이 회장의 연례서한은 적잖은 충격을 줬다. 버크셔 해서웨이가 지난해 기록한 순이익은 40억 달러로, 2017년(449억 달러)에 비해 자릿수 자체가 줄었다. 2001년 이후 최저 수준이었다. ‘가치 투자의 귀재’ ‘오마하의 현인’조차 고전한 실적에 주주들은 한편으로 놀랄 수밖에 없었다. 월스트리트저널(WSJ)은 “가장 유명한 투자자가 가장 나쁜 한 해를 보냈다”고 평가했다.

저조한 성적의 원인으로 지목된 건 거꾸로 세워진 케첩병으로 유명한 세계 5위 식품기업 ‘크래프트하인즈’에 대한 투자 실패였다. 버핏이 연례서한에서 ‘애플’을 4번, ‘코카콜라’를 6번 언급하는 동안 크래프트하인즈는 38번 호명됐다. 경영난을 겪던 크래프트하인즈는 150억 달러 규모의 상각 처리, 배당금 삭감을 발표하며 주가가 폭락했다. 이 회사의 지분 26.7%를 갖고 있던 버크셔 해서웨이도 30억 달러를 손실 처리할 수밖에 없었다.

크래프트하인즈는 미 증권거래위원회(SEC)로부터 분식 회계 의혹에 대한 조사를 받으면서 겹악재를 맞았다. 버핏은 회계 의혹에 관한 조사 착수 사실을 미리 알고 있었다고 했지만 그런 건 중요하지 않았다. 버핏은 연례서한을 보낸 뒤 CNBC와 가진 인터뷰에서 “크래프트하인즈에 ‘오버 페이’했다. 몇 가지 면에서 내가 틀렸다”고 인정했다. 천하의 버핏도 건강하고 신선한 식품을 찾는 소비자들의 트렌드를 읽지 못했다는 비판론이 일었다.

시장에서는 버핏이 그 가치를 오판하는 식음료 기업이 또 있다는 의구심도 일어났다. 버핏은 스스로가 ‘콜라 충성자’라 말할 정도로 코카콜라의 팬이다. 실제로도 코카콜라 지분 9.4%를 보유할 정도로 거액을 투자하고 있다. 하지만 탄산음료가 건강에 해롭다는 공감대가 형성되면서 코카콜라는 최근 10년 새 최고 낙폭을 기록할 정도로 주식시장에서 변동성이 큰 종목이 됐다. 블룸버그 등은 버핏의 소비재 투자 전략이 적중하지 못하고 있다고 보도했다.

크래프트하인즈의 실패가 매우 유별난 것은 아니다. 13세 때 신문배달을 하며 돈을 벌기 시작했다는 버핏의 순자산은 현재 820억 달러가량으로 추정된다. 아마존의 최고경영자(CEO) 제프 베이조스(55), 마이크로소프트의 창업자 빌 게이츠(64)에 이어 세계 3위의 갑부다. 기업에 투자한다기보다는 함께한다는 생각의 ‘가치 투자’를 실천한 결과인데, 오해와 달리 그에겐 실패담도 많다. 버핏은 때론 “손실을 기네스북에 올려야 할 것”이라며 자신의 금융투자 실패를 자조했다. 연례서한이 긴 반성문의 형태였던 적도 있다.

그는 2010년 CNBC와 인터뷰를 하면서 “내가 산 가장 멍청한 주식은 바로 버크셔 해서웨이”라고 말한 바 있다. 투자를 넘어 경영까지 하며 일생을 바친 회사를 감정적 투자의 결과물로 반성한 것이다. 애초 섬유회사였던 버크셔 해서웨이는 1962년 버핏이 재무제표상 잠재력을 발견하고 투자한 뒤 현재 모습이 돼 갔다.

성장한 회사가 버핏을 쫓아내려 했는데, 그때 악에 받친 버핏은 그 회사의 지배권을 사들이고 경영진을 해고했다고 한다. 나중에 버핏은 “앙심을 품은 대가로 2000억 달러가 들었다”고 회고한다. 버크셔 해서웨이를 더욱 성장시키겠다는 꿈은 홧김의 결정이었고, 다른 보험회사에 투자했다면 더욱 큰 수익을 거둘 수 있었을 것이라는 일종의 후회였다. 2007년 연례서한에는 신발 제조업체 ‘덱스터슈’ 투자에 대한 실패담이 담겼다. 버핏이 1993년 4억3300만 달러를 주고 매입한 이 회사는 버핏의 예감과 달리 여타 업체들 틈에서 살아남지 못했다. 버크셔 해서웨이 순자산의 1.6%에 해당하는 큰 투자였지만 버핏에게는 뼈아픈 실패의 사례로 남았다. 버핏은 당시 “이는 내가 한 것 중 최악의 거래이며, 금융적인 재앙으로 기네스북에 오를 자격이 있다”고 스스로를 비난했다.

버핏은 자신이 경험하고 이해할 수 있는 사업, 기업에만 투자하는 것으로 알려져 있다. 하지만 이는 경험의 영역을 넘어 무섭게 변화하는 세상에 종종 뒤처지는 결과로 이어지기도 한다. 버핏의 포트폴리오에는 구글이나 아마존이 들어 있지 않았다. 4차 산업혁명의 최전선에 있는 기술주들을 제대로 이해하지 못했다는 것이 버핏의 설명이었다. 그러면서도 그는 2017년 버크셔 해서웨이 연례 주주총회에서 “수년 전 구글이나 아마존의 주식을 사지 않은 건 실수였다. 후회한다”고 말했다. 그는 “베이조스가 지금처럼 성공할 것이라 생각하지 못했다”고도 말했는데, 베이조스는 이제 버핏보다 재산이 많다.

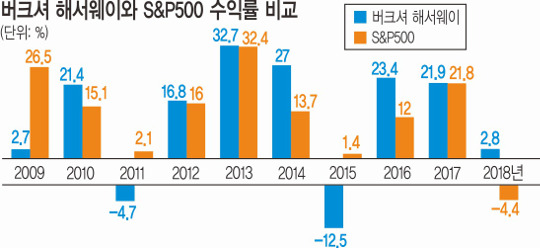

공개된 연례서한을 보면 버핏이 매년 거둬온 수익률은 연평균 20.5%로 나타난다. 미국의 주가지수인 S&P500의 연평균 수익률(9.7%)에 비해 압도적이다. 1965년 이후 버크셔 해서웨이의 시장가치는 247만7627% 성장했다. CNBC는 “수년간 버핏은 실수들을 저질렀지만, 다른 경영자들과 달리 자신의 과오를 인정하고, 모든 책임을 진다”고 논평했다. 버핏은 연례서한에서 “나는 앞으로도 많은 기회들을 놓치고, 값비싼 실수를 할 것”이라고 했다. 그러면서도 “버크셔는 영원히 금융의 요새로 남을 것”이라고 했다.

이경원 기자 neosarim@kmib.co.kr